Convention Collective de l'Animation / CCN ÉCLAT Accord Santé Prévoyance

Régime complémentaire santé et prévoyance de la branche Animation :

Le Conseil National des Employeurs d'Avenir (CNEA) syndicat professionnel représentatif des entreprises dans les domaines de l’animation, du sport et du tourisme social et familial,

la CFDT, la CFE-CGC, la CFTC, la CGT, FO, et l'UNSA (toutes organisations représentatives des salariés),

négociateurs de la Convention collective nationale de l’Animation désormais désignée "Convention Collective Nationale des métiers de l’Education, de la Culture, des Loisirs, et de l’Animation agissant pour l’utilité sociale et environnementale, au service des Territoires" sous l’acronyme "ÉCLAT" (référencée sous l’IDCC 1518 / Numéro de brochure au Journal officiel : 3246),

ont établi un régime complémentaire santé (mutuelle) permettant le remboursement de tout ou partie des frais médicaux, chirurgicaux et d'hospitalisation, en complément d'un régime de base de la sécurité sociale, et un régime de prévoyance,

obligatoires pour la profession.

Le régime complémentaire santé et de prévoyance sont intégrés dans les dispositions de la Convention Collective National ÉCLAT-Animation, plus spécifiquement dans l'avenant 187 (30 Septembre 2021) .

Retrouvez l'offre Umanens Santé ici

Retrouvez l'offre Prévoyance Umanens/Ag2rLaMondiale ici

-

Disposition du régime Frais de santé

Retrouvez ci dessous les principales dispositions de votre régime conventionnel : -

Arrêtés d'extension : le régime complémentaire santé s'applique à toutes les entreprises du secteur

Deux arrêtés d'extension étendent à l'ensemble des entreprises du secteur de l'animation le régime complémentaire santé prévu dans le Titre XI de la convention collective : intégralité des arrêtés disponible via le bouton "Télécharger".

L'article 1 de l'Avenant n°187 précise le champs d'application du nouvel accord conclu le 30/09/2021 :

Article 1 : Champ d’application et dispositions spécifiques aux entreprises de moins de 50 salariés

Le présent avenant s’applique à l’ensemble des entreprises de la branche ÉCLAT (ex-Animation). Par ailleurs, conformément aux dispositions de l’article L2261-23-1 du Code du travail, pour les entreprises de moins de 50 salariés, le présent avenant ne nécessite pas la mise en place d’un accord type proposé par la Branche ni d’adaptation spécifique pour sa mise en œuvre.

-

Bénéficiaires, Caractère obligatoire de l'adhésion :

Avenant 187 du 30/09/2021 : retrouvez in extenso les information dans le document téléchargeableArticle 11.1 – Bénéficiaires du régime

Sont bénéficiaires :

- A titre obligatoire, tous les salariés des entreprises relevant de la Convention collective nationale ECLAT, affiliés au régime général ou au régime Alsace-Moselle de Sécurité sociale ;

- A titre facultatif les ayants droit du salarié affilié.

Article 11.1.1 – Le salarié à titre obligatoire

Le régime frais de santé bénéficie à titre collectif à l’ensemble des salariés de la Branche ECLAT, titulaires d’un contrat de travail ou d’un contrat en alternance, et ce dès leur embauche.

L’adhésion des salariés à ce régime est obligatoire, sauf cas de dispenses prévus par le présent accord et par les dispositions légales et réglementaires.

L’obligation résultant de la signature du présent accord et s'imposant dans les relations individuelles de travail ; les salariés concernés ne pourront s'opposer au précompte de leur quote- part de cotisations au titre du contrat collectif d’assurance souscrit par l’employeur pour la mise en œuvre du régime frais de santé.

Dans le cas où l'entreprise souscrit uniquement aux garanties de base définies ci-après, les salariés se voient offrir la possibilité d'améliorer leur niveau de couverture en adhérant à l'une des options supplémentaires facultatives.

Article 11.1.2 - Les ayants droit à titre facultatif

Pour le bénéfice des prestations, le salarié peut procéder à l’affiliation sur le même niveau de garanties que celui qu’il a retenu pour lui-même, de ses ayants-droit, tels que définis ci-après :

- Par conjoint, il faut entendre :

- La personne liée au salarié par les liens du mariage (article 143 du Code civil), non séparé(e) de corps ou non divorcé(e) par un jugement définitif, exerçant ou non une activité professionnelle ;

- Le partenaire lié par un PACS (le « pacsé ») : personne ayant conclu avec le salarié un pacte civil de solidarité dans les conditions fixées par les articles 515-1 à 515-7 du Code civil, exerçant ou non une activité professionnelle ;

- La personne vivant avec le salarié en concubinage au sens de l’article 515-8 du Code civil, au même domicile, de façon notoire et continue depuis au moins deux ans à la date de l’évènement ouvrant droit aux prestations ; aucune durée n’est exigée si un enfant est né ou à naître de cette Les concubins ne doivent ni l’un ni l’autre être par ailleurs mariés ou liés par un PACS.

- La personne liée au salarié par les liens du mariage (article 143 du Code civil), non séparé(e) de corps ou non divorcé(e) par un jugement définitif, exerçant ou non une activité professionnelle ;

- Par enfants à charge, il faut entendre les enfants à charge du salarié à naitre, nés viables, recueillis (soit les enfants de l’ex-conjoint éventuel) ou de son conjoint (tel que défini ci- avant), ainsi que les enfants dont la filiation avec le salarié, y compris adoptive est légalement établie :

- Jusqu’à leur 18ème anniversaire (ou dès ses 16 ans si l’enfant a demandé la qualité d'ayant droit autonome auprès de la CPAM de son domicile) ;

- Jusqu’à leur 26ème anniversaire, s’ils justifient de la poursuite de leurs études (secondaire, supérieure ou auprès du CNED) ou sont stagiaires de la formation professionnelle, ou sont en contrat d’apprentissage ou de professionnalisation, ou sont à la recherche d’un premier emploi et inscrits à pôle emploi ; ou sont employés dans un ESAT[2] ou atelier protégé comme travailleur handicapé ;

- Jusqu’à leur 18ème anniversaire (ou dès ses 16 ans si l’enfant a demandé la qualité d'ayant droit autonome auprès de la CPAM de son domicile) ;

- Quel que soit leur âge, les enfants reconnus par la Commission des Droits et de l'Autonomie des Personnes Handicapées (CDAPH) comme en situation de handicap à charge du salarié ou de son conjoint avant leur 21ème anniversaire ;

- Et toute autre personne majeure à charge d'un assuré ou de son conjoint avant la réforme dite de Protection universelle maladie (PUMA),continuant de bénéficier du remboursement des frais de santé, comme ayant droit Sécurité sociale et n’ayant pas demandé son affiliation au régime obligatoire de base en tant qu’assuré

- A titre obligatoire, tous les salariés des entreprises relevant de la Convention collective nationale ECLAT, affiliés au régime général ou au régime Alsace-Moselle de Sécurité sociale ;

-

Cas de dispense :

Article 11.2 : Dispense d’adhésion au régime frais de santéConformément aux dispositions légales, réglementaires et conventionnelles, l’obligation d’affiliation des salariés s’entend sous réserve des cas de dispenses tels que définis ci-après :

- Dispenses dites de plein droit (à la condition que le salarié exprime sa volonté d’en bénéficier), tel que définies aux articles L911-7, D911-2 et D911-3 du code de la Sécurité sociale ;

- Dispenses particulières

- Pour les salariés à temps partiels et apprentis, dont l’adhésion au régime santé les conduirait à s’acquitter, d’une cotisation au moins égale à 10% de leur rémunération

Les salariés souhaitant être dispensé d’affiliation à leur embauche ou lors de la mise en place du régime selon l’un des cas précisés ci-avant (de droit ou spécifique) devront formuler par écrit, auprès de leur employeur, leur refus d’adhérer au régime de complémentaire santé dans le délai de 30 jours suivant leur embauche ou la mise en place du présent régime, accompagné des justificatifs requis, et en particulier le justificatif d'une couverture complémentaire santé respectant les contrats responsables.

A défaut d’écrit et/ou de justificatif adressé à l’employeur, ils seront obligatoirement affiliés au régime ;

- Pour les salariés à temps partiels et apprentis, dont l’adhésion au régime santé les conduirait à s’acquitter, d’une cotisation au moins égale à 10% de leur rémunération

- Pour les Apprentis, salariés en CDD et intérimaires titulaires d’un contrat de travail de moins de 12 mois, sans avoir à justifier d’une couverture individuelle par ailleurs.

L’employeur doit pouvoir justifier expressément, lorsque cela est prévue par la loi ou les textes règlementaires, des dérogations au caractère obligatoire, permettant aux salariés de ne pas adhérer au régime Frais de santé mis en place dans l’entreprise.

Dans le cas contraire, si la dispense d’affiliation à un régime obligatoire et collectif ne peut être justifiée, le financement au dit régime ne peut plus être exclu de l’assiette de cotisations sociales. -

Maintien des garanties en cas de suspension ou rupture du contrat de travail :

Article 11.3 – Maintien des garanties

11.3.1 Maintien des garanties en cas de suspension du contrat de travail

A . Suspension du contrat de travail indemnisée

Le bénéfice du régime complémentaire santé est maintenu au profit des salariés et, le cas échéant, des ayants droit en cas de suspension de leur contrat de travail donnant lieu à maintien total ou partiel de rémunération par l'employeur (salaire ou revenu de remplacement, à la charge de l'employeur), ou à indemnisation au titre de la prévoyance complémentaire (indemnités journalières complémentaires, rente invalidité) financée au moins pour partie par l'employeur et versée directement par ce dernier ou pour son compte par l'intermédiaire d'un tiers.

Les garanties sont maintenues dans les mêmes conditions que celles applicables aux salariés actifs. L'employeur verse la même contribution que pour les salariés actifs pendant toute la période de suspension du contrat de travail rémunérée ou indemnisée. Cette contribution suivra les mêmes évolutions que celle des actifs, le cas échéant.

Parallèlement, le salarié doit obligatoirement continuer à acquitter sa propre part de la cotisation, l'employeur opérant le précompte de cette part de cotisation à la charge du salarié sur la rémunération maintenue.

B. Autres cas de suspension du contrat de travail

En cas de suspension du contrat de travail du salarié ne donnant lieu ni à maintien total ou partiel de rémunération par l'employeur (salaire ou revenu de remplacement, à la charge de l'employeur), ni à indemnisation (indemnités journalières au titre de la prévoyance) financée au moins pour partie par l'employeur et versée directement par ce dernier ou pour son compte par l'intermédiaire d'un tiers, les garanties du salarié et de ses éventuels ayants droit couverts à titre obligatoire ou facultatif sont suspendues de plein droit.

Il en est ainsi notamment en cas de :

- congé sabbatique ;

- congé pour création d'entreprise ;

- congé parental d'éducation interrompant totalement l’activité ;

- congé de présence parentale interrompant totalement l’activité ;

- périodes d'exercices militaires, de mobilisation ou de captivité ;

- congé sans solde, tel que convenu après accord entre l'employeur et le salarié ;

- congé du proche aidant ou de solidarité familiale, et tout autre congé considéré par la législation en vigueur comme un cas de suspension du contrat de travail ne donnant lieu à aucune indemnisation ou rémunération.

La suspension des garanties intervient à la date de suspension du contrat de travail n'ouvrant droit ni à maintien total ou partiel de rémunération ni à indemnisation complémentaire de l'employeur financée au moins pour partie par ce dernier. Elle s'achève dès la reprise effective du travail par le salarié, sous réserve que l’organisme assureur en soit informé.

Pendant la période de suspension de la garantie, aucune cotisation n'est due au titre du salarié concerné et de ses éventuels ayants droit, et les frais médicaux engagés durant cette période ne peuvent donner lieu à prise en charge au titre du présent accord.

Les salariés pourront toutefois demander le maintien de leurs garanties pendant la période de suspension de leur contrat de travail sous réserve de s'acquitter de la cotisation correspondante en totalité (part patronale et part salariale).

Le montant de la cotisation, dans ce cas, est identique à celle prévue pour les salariés actifs (et les éventuels ayants droit) ; elle suivra les mêmes évolutions ou indexation, le cas échéant. Cette

cotisation est réglée directement par le salarié auprès de l'Organisme assureur tant que dure la suspension du contrat de travail tel que définie au présent article.

11.3.2 Maintien des garanties en cas de rupture du contrat de travail

A. Maintien de la garantie au titre de la portabilité en cas de rupture du contrat de travail ouvrant droit à l’assurance chômage

L’article L. 911-8 du Code de la Sécurité sociale permet aux salariés garantis collectivement de bénéficier, dans les mêmes conditions que les salariés en activité, d'un maintien du régime complémentaire santé dont ils bénéficiaient au sein de l’entreprise, en cas de rupture de leur contrat de travail non consécutive à une faute lourde et ouvrant droit à une prise en charge par le régime d’assurance chômage.

Le droit à la portabilité est subordonné au respect de l’ensemble des conditions fixées par les dispositions légales et les éventuelles dispositions réglementaires prises pour leur application.

La durée de la portabilité est égale à la durée du dernier contrat de travail, ou des derniers contrats de travail lorsqu’ils sont consécutifs chez le même employeur, appréciée en mois entier le cas échéant arrondie au nombre supérieur, sans pouvoir excéder 12 mois.

Le maintien des garanties s’effectue sur la base des garanties base et ou options souscrites pour lui-même et ses éventuels ayants droit avant la rupture de son contrat de travail.

Ce maintien de garanties est financé par un système de mutualisation intégré aux cotisations du régime de complémentaire santé des salariés en activité. Ainsi, les anciens salariés bénéficiaires du dispositif ne devront acquitter aucune cotisation supplémentaire à ce titre.

Si des salariés se trouvent confrontés à un licenciement à la suite d’une situation de liquidation judiciaire, le bénéfice de la portabilité des garanties est maintenu aux dits salariés de l’entreprise ayant fait l’objet d’une telle liquidation.

B. Maintien de la couverture de complémentaire santé en application de l’article 4 de la loi Evin

En application de l’article 4 de la loi n° 89-1009 du 31 décembre 1989 dite « loi Evin », la couverture de complémentaire santé sera maintenue par l’Organisme assureur dans le cadre d’un nouveau contrat intitulé « Régime d’accueil » ou « Droit de suite » :

- Au profit des anciens salariés bénéficiaires d'une rente d'incapacité ou d'invalidité, d'une pension de retraite ou, s'ils sont privés d'emploi, d'un revenu de remplacement, sans condition de durée, sous réserve que les intéressés en fassent la demande dans les six mois qui suivent la rupture de leur contrat de travail ou, le cas échéant, dans les six mois suivant l’expiration de la période de portabilité dont ils bénéficient et à la condition d’avoir été affilié au régime en tant qu’actifs,

- Au profit des personnes garanties du chef de l'assuré décédé, pendant une durée minimale de douze mois à compter du décès, sous réserve que les intéressés en fassent la demande dans les six mois suivant le décès du salarié inscrit au régime en tant qu’actifs.

L’obligation de proposer le maintien de la couverture de complémentaire santé à ces anciens salariés (ou à leurs ayants droit) dans le cadre de l’application de l’article 4 de la « loi Evin » incombe à l’Organisme assureur et l’employeur n’intervient pas dans le financement de cette couverture.

Les modalités d’articulation du dispositif de la portabilité en cas de rupture du contrat de travail et du dispositif de maintien dit « loi Evin » sont précisées dans le cadre du contrat de garanties collectives.

-

Financement / cotisations :

Article 11.5 – FinancementArticle 11.5.1 -Structure de la cotisation

Elle s’établie au titre du contrat souscrit par l’employeur, sur la base :

- D’une cotisation à titre obligatoire pour le salarié seul, sauf cas de dispenses,

- Complétée par des cotisations facultatives d’une part pour le ou les ayants droit éventuellement affiliés et d’autre part pour les niveaux optionnels venant compléter les garanties du régime socle obligatoire.

Les salariés acquittent obligatoirement la cotisation intitulée « salarié » et ne pourront s’opposer aux prélèvements de la part qui les concernent, telle que définit ci-après.

Article 11.5.2 - Assiette de la cotisation

Les cotisations servant au financement du régime de complémentaire santé sont exprimées en pourcentage du Plafond Mensuel de la Sécurité sociale

Article 11.5.3 - Taux et répartition des cotisations

La cotisation « salarié » est financée à part égale pour 50 % par le salarié et 50 % par l’employeur selon le niveau socle, ou niveau R1 ou niveau R2 souscrit par l’entreprise.

La cotisation additionnelle servant au financement de la couverture facultative des ayants droit et/ou des options supplémentaires, ainsi que les éventuelles évolutions ultérieures de celles-ci,

sont à la charge exclusive du salarié (sauf prise en charge par l’employeur concrétisée par un acte de mise en place, à savoir un accord collectif, un référendum ou une DUE).

Les cotisations obligatoire ou facultatives ci-dessus définies sont fixées selon les conditions suivantes, dans le cadre des contrats souscrits avec les Organismes assureurs recommandés, à compter du 1er janvier 2022 et jusqu’au 31.12.2023 * (à législation et règlementation constante) :

*A cette échéance, les taux pourront être reconduits ou révisés en fonction notamment des résultats de la mutualisation des contrats des entreprises adhérentes au présent régime.

Régime Socle SALARIE

Base Conventionnelle ( & extensions facultatives salarié / ayants droit)

Régime R1 SALARIE (Socle + Option 1 réunis) Si choix du R1 obligatoire parl'entreprise

Régime R2 SALARIE (Socle + Option 2 réunis) Si choix du R2 obligatoire par l'entreprise

Régime Général

Socle obligatoire ISOLE

+ Option 1 facultative (en complément du Socle)

+ Option 2 facultative

(en complément du Socle)R1 obligatoire ISOLE

+ Option 2 facultative

(en complément du régime R1)R2 obligatoire ISOLE

Salarié

0,94%

0,64%

0,96%

1,47%

0,31%

1,75%

Conjoint facultatif

1,08%

0,73%

1,10%

1,69%

0,36%

2,01%

Enfant facultatif (gratuit à compter du 3ème

enfant)

0,70%

0,32%

0,54%

0,97%

0,23%

1,17%

Les entreprises non adhérentes à l’un des contrats d’assurance souscrits auprès des Organismes assureurs recommandés devront en tout état de cause respecter une prise en charge à hauteur de 50 % de la cotisation globale correspondant à la couverture obligatoire (du salarié telle que souscrite par l’entreprise, cette participation ne pouvant être inférieure à un montant au moins égal à 0,47 % du PMSS.

Article 11.5.4 – Articulation des régime socle et optionnel et des cotisations afférentes

En complément du régime socle, il est mis en place à titre non obligatoire dans la branche 2 régimes optionnels qui viennent compléter ce régime de base dit « Socle obligatoire ».

Chaque employeur a le choix de souscrire pour l’affiliation obligatoire des salariés, en lieu et place du régime socle, le régime dit R1 (équivalent au socle complété de l’Option 1) ou le régime R2,

(équivalent au socle complété de l’Option 2). En fonction du choix opéré par l’employeur, ce dernier devra faire adhérer obligatoirement l’ensemble de ses salariés au régime obligatoire (Socle ou R1 ou R2) souscrit. L’employeur prend alors à sa charge à minima 50% de la cotisation obligatoire R1 ou R2.

L’employeur a la possibilité de faire évoluer les garanties souscrites au moment de son adhésion, en souscrivant à l’une des options ou en modifiant à la hausse ou à la baisse l’option souscrite. Toute demande de souscription vaut pour un exercice et doit être adressée à l’Organisme recommandé avant le 31 octobre de l’année en cours pour une prise d’effet au 1er janvier de l’exercice de l’année suivante.

Le salarié a également la possibilité de faire progresser sa couverture par une adhésion facultative à l’une des Options supérieures (1 ou 2), selon le choix souscrit par l’employeur et de faire bénéficier ses ayants droit des dites options, par une affiliation aux mêmes garanties que celles qu’il a lui-même choisies. Le choix du niveau de l’option retenu par le salarié s’imposera ainsi de fait à ses ayants droit.

Les cotisations des options facultatives s’additionnent alors aux cotisations du socle obligatoire ou du R1 obligatoire. Dans le cas où le salarié y souscrit volontairement, il assumera individuellement à 100% la ou les cotisations du régime optionnel pour lui et éventuellement ses ayants droit, sans remise en cause de la participation à 50% de l’employeur sur le régime obligatoire souscrit pour l’ensemble des salariés par l’entreprise.

Le salarié pourra modifier son choix d’options facultatives comme suit :

- A la hausse, au 01/01 de l’année qui suit sa demande,

- A la hausse ou à la baisse, en cas de changement de situation de famille (naissance, mariage ou Pacs, divorce ou décès du conjoint), cette modification prenant effet au 1er jour du mois suivant sa demande écrite,

- A la baisse après une durée de 2 ans d’adhésion dans le niveau de garanties précédent, avec prise d’effet au 1er janvier qui suit sa demande.

A titre exceptionnel, lors de la mise en place du nouveau régime à effet du 1er janvier 2022, le salarié affilié antérieurement pourra souscrire à l’option supérieure à effet du 1er janvier 2022 ; et le salarié ayant souscrit antérieurement à l’option 2, pourra exceptionnellement modifier son niveau optionnel de garanties Option 2 à la baisse vers l’option 1, à effet au plus tard du 1er avril 2022.

- D’une cotisation à titre obligatoire pour le salarié seul, sauf cas de dispenses,

-

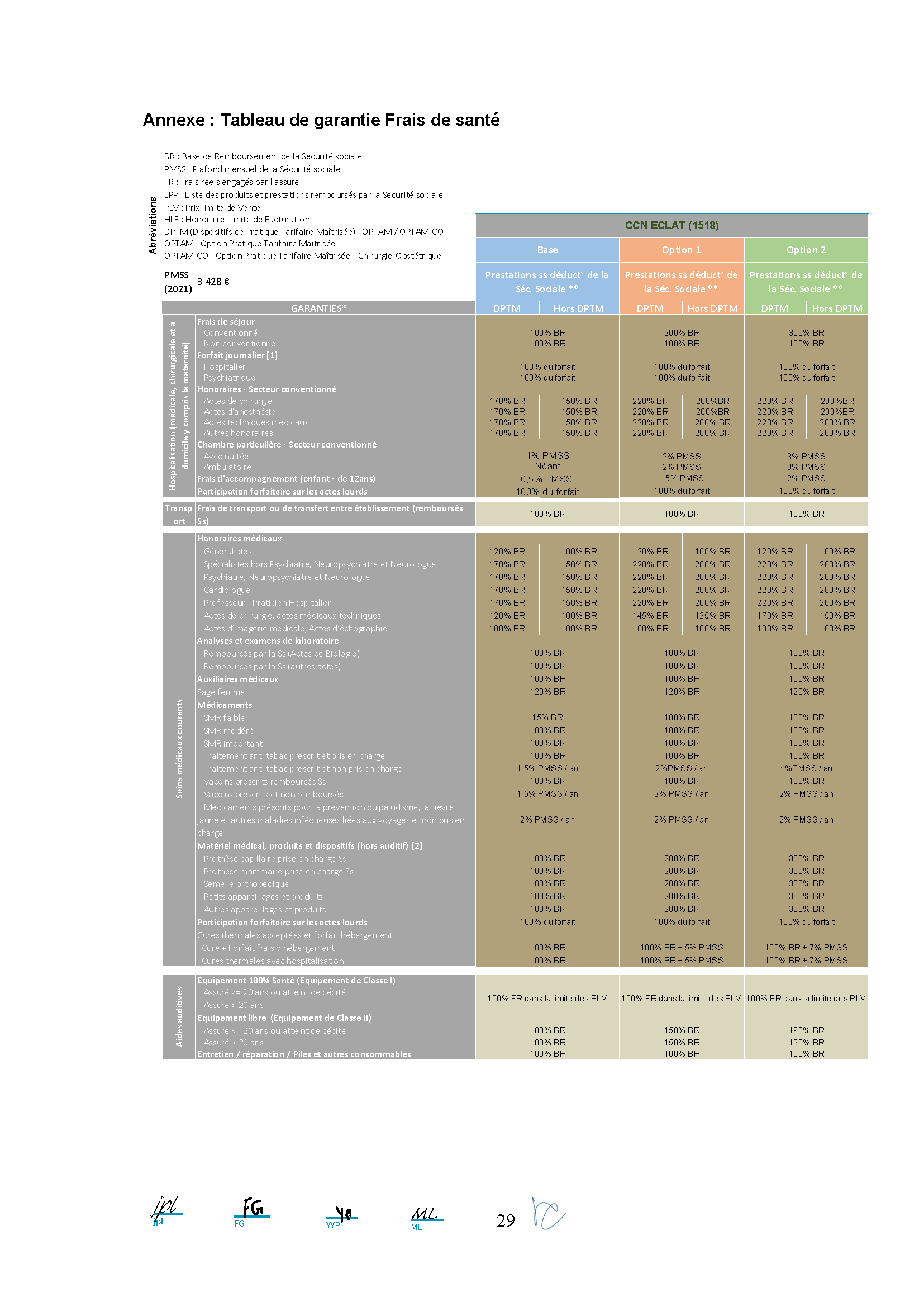

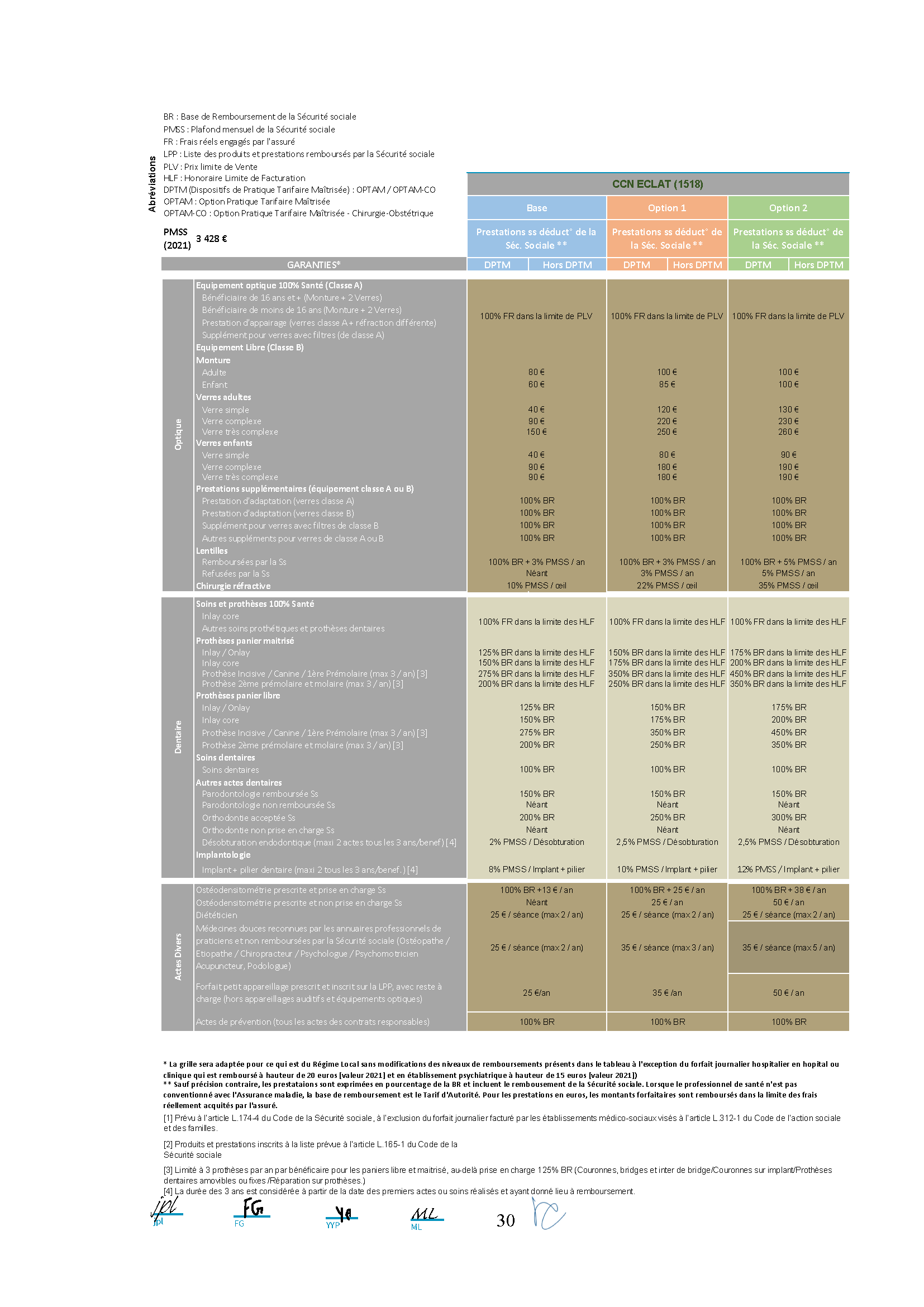

Avenant N°187 : modification des garanties applicables

Retrouvez ci-dessous les garanties de l'accord :

-

Dispositions du régime prévoyance

Retrouvez ici les dispositions de votre régime conventionnel : -

Bénéficiaires

Le régime de prévoyance, qui vient en complément des règles des organismes de la Sécurité sociale, et tel que prévu dans les conditions stipulées dans les articles ci-après, bénéficie à l’ensemble des salariés, quelle que soit la nature de leur contrat de travail et sans condition d’ancienneté, comme ci-après définis :- Les salariés dits « cadres », à savoir ceux relevant des articles 2.1 et 2.2 de l’Accord National Interprofessionnel relatif à la prévoyance

des cadres du 17 novembre 2017,

Et, - Les salariés dits « non-cadres », à savoir ceux ne relevant pas des articles 2.1 et 2.2 de l’Accord National Interprofessionnel relatif à la prévoyance des cadres du 17 novembre 2017.

- Les salariés dits « cadres », à savoir ceux relevant des articles 2.1 et 2.2 de l’Accord National Interprofessionnel relatif à la prévoyance

-

Garantie décès, invalidité permanente et absolue

Capital décès :

En cas de décès du salarié, quelle qu'en soit la cause, il est versé en une seule fois un capital décès égal à :- Pour les salariés non-cadres, 100 % du salaire annuel de référence.

- Pour les salariés cadres, 300 % du salaire annuel de référence sur la tranche 1 et 100 % du salaire annuel de référence sur la tranche 2, dans la limite de 4 plafonds annuels de la Sécurité sociale.

En cas de reconnaissance par la Sécurité sociale d’une invalidité permanente et absolue (IPA) le capital décès défini ci-avant peut être versé au salarié par anticipation, sur sa demande. Ce versement par anticipation met fin à la garantie en cas de décès du salarié.

Le salaire de référence servant de base au calcul des prestations est défini à l’article 8.6, de l'avenant 187.

Allocations d’obsèques :

Il est instauré dans le cadre de ce régime une nouvelle garantie « Allocations d’obsèques ».Ainsi, en cas de décès du salarié, une allocation forfaitaire plafonnée est versée pour un montant défini comme suit :

- Allocation forfaitaire d’un montant égal à 2000 euros.

Cette allocation est versée sur présentation de la facture, à la personne ayant acquitté les frais d'obsèques, dans la limite des frais engagés.

Rente éducation :

En cas de décès du salarié, ou d’invalidité permanente et absolue (IPA), il sera versé au profit de chaque enfant à charge, une rente dont le montant annuel est égal à :- 12% du salaire annuel de référence versé jusqu’au 18ème anniversaire sans condition

- 15% du salaire annuel de référence versé du 18ème jusqu’au 26ème anniversaire s’il justifie être à charge au sens de l'article 8.7.1. de l'avenant.

Cette rente est également versée, à hauteur de 15% du salaire annuel de référence, à chaque enfant à charge et sans limite d’âge, en cas d’invalidité reconnue avant le 21ème anniversaire, équivalente à l’invalidité de 2ème ou 3ème catégorie de la Sécurité sociale justifiée par un avis médical ou tant qu’il bénéficie de l’allocation Adulte Handicapé ou qu’il est titulaire de la carte d’invalide civil ou de la carte mobilité inclusion portant la mention « invalidité ».Rente survie Handicap :

Il est instauré une nouvelle garantie par le présent régime, intitulée « rente survie handicap ».

En cas de décès du salarié et en présence d’un enfant reconnu handicapé et à charge, une prestation viagère est versée sous la forme d’une rente survie mensuelle d’un montant égal à :- 350 euros, par enfant reconnu handicapé et à charge.

Sont bénéficiaires de la garantie rente handicap, le ou les enfants à charge du salarié au moment du décès, reconnu(s) handicapé(s) au sens de l’article 8.7.2. -

Garantie incapacité temporaire

Garantie incapacité temporaire /

En cas d'arrêt de travail d’un salarié, consécutif à une maladie ou un accident,

pris en charge au titre de l’assurance maladie (art. L.323-1 et s. du CSS) ou de l’assurance accidents du travail et maladies professionnelles (art. L.433-1 et s. du CSS),

ou en présence d’un arrêt de travail pour maladie ou accident d’un salarié non indemnisé par la Sécurité sociale car ne remplissant pas les conditions d’ouverture de droits en termes de cotisations ou d’heures cotisées pour être pris en charge par le régime obligatoire d’Assurance maladie et après avis du médecin conseil ou contrôleur de l’organisme assureur,

il sera versé au salarié une prestation brute dont le montant annuel, y compris les indemnités journalières de la Sécurité sociale brutes de CSG et CRDS (reconstituées de manière théorique pour les salariés ne remplissant pas les conditions d’ouverture de droits en termes de cotisations ou d’heures cotisées pour être indemnisés par la Sécurité sociale ou cotisant sur une base forfaitaire de Sécurité sociale) et l’éventuel maintien de salaire ou revenu de remplacement versé par l’employeur, est égal à :- Pour les salariés cadres : 87 % du salaire brut de référence.

- Pour les salariés non-cadres : 79 % du salaire brut de référence.

Le salaire de référence servant de base au calcul des prestations est défini à l’article 8.6 de l'avenant.

En tout état de cause, le cumul des sommes reçues au titre de la Sécurité sociale (prestations brutes de CSG-CRDS de la Sécurité sociale, reconstituées de manière théorique pour les salariés n’ouvrant pas droit aux prestations de la Sécurité sociale), du régime de prévoyance ainsi que de tout autre revenu (notamment salaire temps partiel, indemnités de chômage ou un quelconque revenu de substitution), ne pourra conduire l’intéressé à percevoir une rémunération nette supérieure à celle qu’il aurait perçue s’il avait poursuivi son activité professionnelle.

Les prestations sont servies à l'issue d'une franchise globale de 90 jours d’arrêt de travail discontinu ou non. -

Maintien de salaires pour les salariés n’ouvrant pas droit aux prestations de la Sécurité sociale

Maintien de salaires pour les salariés n’ouvrant pas droit aux prestations de la Sécurité sociale :

Bénéficiaires :

Les bénéficiaires sont les salariés en arrêt de travail, pour cause de maladie ou d’accident de la vie courante ou pour cause de congés maternité ou d’adoption :- dès lors qu’ils n’ouvrent pas droit aux prestations en espèces de la Sécurité sociale (en raison d’un nombre d’heures de travail effectué ou montant de cotisation réglé ou durée d’immatriculation insuffisants),

- mais qui remplissent les conditions pour bénéficier du maintien de salaire par l’employeur au titre de la Convention collective nationale de la branche ECLAT.

Indemnisation :

Lorsque les conditions visées à l’article 8.4.1 de l'avenant 187 sont remplies et sur décision du médecin conseil ou contrôleur de l’organisme assureur, il sera versé à l'employeur une indemnité dont le montant annuel est égal à :- 50% du salaire brut de référence, pendant la durée d'indemnisation définie ci-après.

Il est précisé que les durées d’indemnisation varient suivant la nature de l’arrêt :- En cas d’arrêt pour maladie ou accident de la vie courante du salarié prescrit médicalement, présenté à la Sécurité sociale et non pris en charge pour indemnisation du régime général car ne répondant pas aux conditions de cotisations ou d’heures exigées par la Sécurité sociale, la prestation est versée par l’organisme assureur à compter du 4ème jour d'arrêt de travail et ce jusqu’au 90ème jour sur présentation des pièces exigées (prescription originale, refus d’indemnisation originale du régime d’Assurance maladie) et éventuel contrôle du médecin conseil ou contrôleur de l’organisme assureur. Conformément aux règles spécifiques du régime de Sécurité sociale local d’Alsace-Moselle, du fait de l’absence de délai de carence, les indemnisations prévues dans le présent alinéa sont versées dès le 1er jour d’absence pour les salariés ressortissants du régime local.

- En cas de congé lié à la maternité de la salariée prescrit médicalement ainsi qu’en cas de congé d’adoption, présenté à la Sécurité sociale et non pris en charge pour indemnisation du régime général car ne répondant pas aux conditions de cotisations ou d’heures (ou d’immatriculation) exigées par la Sécurité sociale, la prestation est versée à compter du 1er jour d’arrêt de travail et ce jusqu’au 112ème jour.

Dans le cas du congé de maternité, cette durée est portée :- à 182 jours, si la salariée attend un enfant et a déjà au moins deux enfants à charge,

- à 238 jours, si la salariée attend des jumeaux,

- à 322 jours, si la salariée attend des triplés ou plus.

Le salaire de référence est défini à l’article 8.6 de l'avenant. - dès lors qu’ils n’ouvrent pas droit aux prestations en espèces de la Sécurité sociale (en raison d’un nombre d’heures de travail effectué ou montant de cotisation réglé ou durée d’immatriculation insuffisants),

-

Garantie invalidité

Garantie invalidité :

En cas d'invalidité d’un salarié reconnue par la Sécurité sociale ou, pour les salariés non indemnisés par la Sécurité sociale car ne remplissant pas les conditions d’ouverture de droits en termes de cotisations ou d’heures cotisées pour être pris en charge par le régime obligatoire d’Assurance maladie et après accord du médecin conseil ou contrôleur de l’organisme assureur, ou en cas d'infirmité permanente professionnelle (IPP) au titre de la législation sur les accidents du travail, de trajet et les maladies professionnelles égale ou supérieure à 66 %, il sera versé par l’organisme assureur une rente dont le montant annuel est fixé en fonction du niveau d’invalidité ou d’IPP attribué, comme suit :- Au titre d’une classification en 2ème ou 3ème catégorie, ou d’une IPP égale ou supérieure à 66 % : 84 % du salaire brut de référence.

- Au titre d’une classification en 1ère catégorie : 50,4% du salaire brut de référence.

Les montants ci-dessus s’entendent y compris la prestation de la Sécurité sociale, brute de prélèvements sociaux (CSG, CRDS et CASA) reconstituée de manière théorique pour les salariés ne remplissant pas les conditions d’ouverture de droits en termes de cotisations ou d’heures cotisées pour être indemnisés par la Sécurité sociale ou cotisant sur une base forfaitaire de Sécurité sociale, ainsi que de tout autre revenu.

Le salaire de référence servant de base au calcul des prestations est défini à l’article 8.6. de l'avenant.

En tout état de cause, le cumul des sommes reçues au titre de la Sécurité sociale, du régime de prévoyance ainsi que de tout autre revenu (notamment salaire temps partiel, indemnités de chômage ou un quelconque revenu de substitution*), ne pourra conduire l’intéressé à percevoir une rémunération nette supérieure à la rémunération de base qui existait à la date de l’arrêt de travail, et revalorisée selon les conditions fixées par l’organisme assureur.

*Le complément de prestation accordé par la Sécurité sociale, au titre de l’assistance d’une tierce personne, n’entre pas dans le calcul

Le service des prestations par l’organisme assureur cesse à la date de survenance de l’un des évènements suivants :- Cessation du versement par la Sécurité sociale des rentes ;

- Prise d’effet d’une pension de retraite servie par le régime général de la Sécurité sociale ;

- Au décès du salarié.

Par ailleurs, le service des prestations cesse dès lors que le salarié indemnisé ne justifie plus d’un état d’invalidité au sens du présent article, notamment en cas de contrôle médical, à l’initiative du médecin conseil ou contrôleur de l’organisme assureur. - Au titre d’une classification en 2ème ou 3ème catégorie, ou d’une IPP égale ou supérieure à 66 % : 84 % du salaire brut de référence.

-

Définition du conjoint et des enfants à charge au titre des garanties décès du salarié

Définition du conjoint et des enfants à charge au titre des garanties décès du salarié :

Rente éducation :

Pour le bénéfice des prestations de rente éducation- Par conjoint, il faut entendre :

- La personne liée au salarié par les liens du mariage (article 143 du Code civil), non séparé(e) de corps ou non divorcé(e) par un jugement définitif, exerçant ou non une activité professionnelle ;

- Le partenaire lié par un PACS (le « pacsé ») : personne ayant conclu avec le salarié un pacte civil de solidarité dans les conditions fixées par les articles 515-1 à 515-7 du Code civil, exerçant ou non une activité professionnelle ;

- La personne vivant avec le salarié en concubinage au sens de l’article 515-8 du Code civil, au même domicile, de façon notoire et continue depuis au moins deux ans à la date de l’évènement ouvrant droit aux prestations ; aucune durée n’est exigée si un enfant est né ou à naître de cette union. Les concubins ne doivent ni l’un ni l’autre être par ailleurs mariés ou liés par un PACS.

- Et par enfants à charge, il faut entendre :

- les enfants à naître, nés viables, recueillis (soit les enfants de l'ex-conjoint éventuel, du conjoint, du concubin ou partenaire lié par un pacte civil de solidarité) du salarié décédé (ou en invalidité permanente et absolue) qui ont vécu au foyer jusqu'au moment de son décès (ou de l’invalidité permanente et absolue) et si leur autre parent n'est pas tenu au versement d'une pension alimentaire.

- sont également considérés comme enfants à charge au moment du décès (ou de l’invalidité permanente et absolue) du salarié, les enfants dont la filiation avec le salarié, y compris adoptive, est légalement établie :

- Jusqu'à leur 18ème anniversaire sans condition ;

- Jusqu'à leur 26ème anniversaire s’ils justifient :

- De la poursuite de leurs études dans un établissement d'enseignement secondaire, supérieur ou professionnel, dans le cadre d’un contrat de professionnalisation ou encore dans le cadre d’une inscription au CNED (Centre national d’enseignement à distance) ;

- D'être en apprentissage ou de poursuivre une formation professionnelle en alternance, dans le cadre d'un contrat d'aide à l'insertion professionnelle des jeunes, associant d'une part des enseignements généraux professionnels et technologiques dispensés pendant le temps de travail, dans des organismes publics ou privés de formation, et d'autre part l'acquisition d'un savoir-faire par l'exercice en entreprise d'une ou plusieurs activités professionnelles en relation avec les enseignements reçus ;

- D'être préalablement, à l'exercice d'un premier emploi rémunéré, inscrits auprès du régime d’assurance chômage comme demandeur d'emploi ou stagiaires de la formation professionnelle ;

- D'être employés dans un ESAT (Etablissement et Service d’Aide par le travail) ou dans un atelier protégé en tant que travailleur handicapé ; - Quel que soit leur âge, en cas d’invalidité reconnue avant le 21ème anniversaire, équivalente à l’invalidité de 2ème ou 3ème catégorie de la Sécurité sociale justifiée par un avis médical ou tant qu’ils bénéficient de l’allocation Adulte Handicapé ou qu’ils sont titulaires de la carte d’invalide civil ou de la carte mobilité inclusion portant la mention « invalidité ».

- Jusqu'à leur 18ème anniversaire sans condition ;

- les enfants à naître, nés viables, recueillis (soit les enfants de l'ex-conjoint éventuel, du conjoint, du concubin ou partenaire lié par un pacte civil de solidarité) du salarié décédé (ou en invalidité permanente et absolue) qui ont vécu au foyer jusqu'au moment de son décès (ou de l’invalidité permanente et absolue) et si leur autre parent n'est pas tenu au versement d'une pension alimentaire.

Rente survie Handicap :

Pour le bénéfice de la rente handicap, par enfant handicapé, il faut entendre l'enfant dont la filiation avec le salarié, y compris adoptive, est légalement établie, atteint d'une infirmité physique et/ou mentale qui l'empêche soit de se livrer, dans des conditions normales de rentabilité, à une activité professionnelle, soit, s'il est âgé de moins de 18 ans, d'acquérir une instruction ou une formation professionnelle d'un niveau normal, tel que défini par l'article 199 septiès 1° du Code général des impôts. Pour justifier du handicap, l’enfant doit notamment être reconnu par la Commission des Droits et de l'Autonomie des Personnes Handicapées (CDAPH) comme étant en situation de handicap à charge du salarié ou de son conjoint, à la date du décès du salarié. - Par conjoint, il faut entendre :

-

Cotisations prévoyance

Les taux de cotisation du régime sont fixés comme suit à compter du 01/01/2022 et jusqu'au 31/12/2023 :

- Salariés non-cadres : 1,14 % tranches 1 et 2, réparti à part égale entre l'employeur et le salarié, soit 0,57 %

- Salariés cadres :

- 1,54 % tranche 1, dont0,01 % à la charge du salarié et 1,53 % à la charge de l'employeur ;

- 1,14 % tranche 2, dont 0,57 % à la charge du salarié et 0,57 % à la charge de l'employeur.

- 1,54 % tranche 1, dont0,01 % à la charge du salarié et 1,53 % à la charge de l'employeur ;

- Salariés non-cadres : 1,14 % tranches 1 et 2, réparti à part égale entre l'employeur et le salarié, soit 0,57 %